مجله

پرایس اکشن

این مقاله، پرایس اکشن (Price Action) را به عنوان روشی برتر و جایگزین اندیکاتورهای تأخیری (Lagging) برای تحلیل بازار معرفی می کند، زیرا مستقیماً بر رفتار زنده ی معامله گران تمرکز دارد. این روش بر سه ستون اصلی استوار است: درک ساختار بازار، شناسایی نواحی کلیدی (حمایت و مقاومت) و تشخیص سیگنال های ورود. الگوهای مهمی مانند پین بار و اینگالفینگ (بازگشتی) و اینساید بار (ادامه دهنده) ابزارهای اصلی این سبک هستند. در نهایت، مقاله هشدار می دهد که بزرگترین اشتباه، نادیده گرفتن «کانتکست» (محل شکل گیری الگو) است و درک روانشناسی الگوها از حفظ کردن آن ها مهم تر است.

چرا پرایس اکشن (Price Action) کلید گمشده تحلیل شماست؟

پرایس اکشن (Price Action) در واقع، روح بازار است. این روش، مطالعه خالص حرکات قیمت در طول زمان است. برخلاف سایر روش ها که به آموزش تحلیل تکنیکال و ابزارهایی مانند اندیکاتور مکدی یا اندیکاتور RSI وابسته هستند، پرایس اکشن بر داده های خام تمرکز دارد: قیمت. چرا این روش اینقدر قدرتمند است؟ چون اندیکاتورها همیشه «دیر» عمل می کنند (Lagging Indicators). آن ها داده های گذشته را پردازش می کنند. اما پرایس اکشن، آن چیزی است که «هم اکنون» در حال رخ دادن است. شما به جای تکیه بر فرمول های پیچیده، مستقیماً «رفتار» معامله گران، یعنی ترس و طمع آن ها را تحلیل می کنید. این روش به شما اجازه می دهد تا با چارت های تمیزتر، تصمیمات سریع تر و دقیق تری بگیرید. اگر به دنبال درک عمیق تری از نبض بازار هستید، این بخش را با دقت بخوانید.آشنایی با پرایس اکشن

بسیاری پرایس اکشن چیست را با شناسایی صرف کندل استیک اشتباه می گیرند. در حالی که کندل ها «کلمات» این زبان هستند، پرایس اکشن «جمله بندی» و «داستان» کامل است. آشنایی با پرایس اکشن یعنی درک سه ستون اصلی:- ساختار بازار (Market Structure): آیا بازار در یک خط روند صعودی، نزولی یا خنثی قرار دارد؟ تشخیص سقف ها و کف های بالاتر (HH, HL) یا پایین تر (LH, LL) اولین قدم است.

- نواحی کلیدی (Key Zones): قیمت به گذشته خود احترام می گذارد. نواحی خط حمایت و مقاومت، سطوح عرضه و تقاضا، و حتی اعداد رند روانشناسی، نقاطی هستند که نبردهای بزرگ بعدی در آن ها رخ می دهد.

- سیگنال های ورود (Entry Signals): اینجاست که الگوهای کندلی پرایس اکشن وارد می شوند. یک الگوی پین بار در میانه یک روند خنثی، معنای خاصی ندارد؛ اما همان الگو در یک سطح حمایت قوی، می تواند یک سیگنال خرید قدرتمند باشد.

۳ اشتباه مرگبار که تریدرها در استفاده از الگوهای پرایس اکشن مرتکب می شوند

قبل از اینکه به سراغ مهم ترین الگوهای تکنیکال Price Action برویم، باید از تله هایی که ۹۰٪ معامله گران در آن می افتند، آگاه شوید. شناسایی یک الگو کافی نیست؛ اجتناب از این اشتباهات، تفاوت بین سود و ضرر است.- اشتباه اول: نادیده گرفتن کانتکست (Context) مرگبارترین اشتباه! دیدن یک الگوی اینگالفینگ صعودی و خرید فوری، بدون توجه به اینکه قیمت زیر یک مقاومت سنگین روزانه است، قمار است نه معامله. همیشه بپرسید: “این الگو کجا شکل گرفته است؟” کانتکست پادشاه است.

- اشتباه دوم: حفظ کردن الگوها به جای درک روانشناسی آن ها الگوی پین بار فقط یک شکل گرافیکی نیست؛ این «داستان» نبردی است که در آن، یک طرف (مثلاً فروشندگان) ابتدا پیروز شده اند، اما به سرعت توسط خریداران عقب رانده شده اند و قدرت را واگذار کرده اند. اگر روانشناسی پشت الگو را درک کنید، دیگر نیازی به حفظ کردن اشکال ندارید.

- اشتباه سوم: معامله بر اساس الگوهای ناقص یا تایید نشده بسیاری از معامله گران قبل از بسته شدن کندل الگو، وارد معامله می شوند. یک پین بار تا زمانی که کندل بسته نشود، پین بار نیست! صبر، کلید اصلی در آموزش پرایس اکشن است.

همانطور که نایل فولر (Nial Fuller)، یکی از مربیان برجسته پرایس اکشن می گوید: “معامله گران آماتور به دنبال الگوها هستند؛ معامله گران حرفه ای به دنبال کانتکست.”

مهم ترین الگوهای تکنیکال Price Action

اکنون که اصول را می دانید، بیایید به سراغ ابزارهای اصلی برویم. الگوهای تکنیکال در پرایس اکشن به دو دسته اصلی تقسیم می شوند: الگوهای بازگشتی و الگوهای ادامه دهنده. درک این دو به شما می گوید که چه زمانی باید منتظر تغییر روند باشید و چه زمانی باید سوار بر موج روند فعلی بمانید.۱. الگوهای بازگشتی (Reversal Patterns): سیگنال هایی که روند را تغییر می دهند

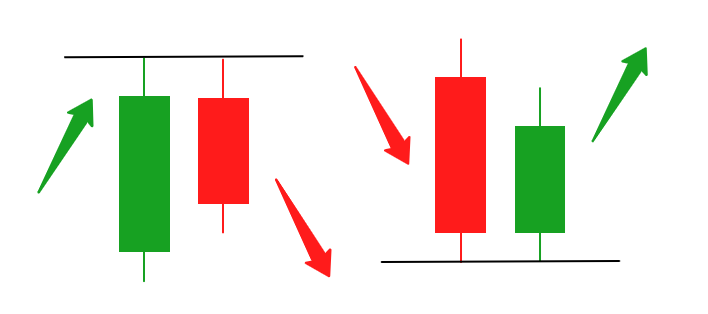

الگوهای بازگشتی پرایس اکشن نشان می دهند که قدرت از دست خریداران به فروشندگان (یا برعکس) در حال انتقال است. این الگوها اغلب در انتهای یک روند یا در سطوح کلیدی حمایت و مقاومت ظاهر می شوند.الگوی پین بار (Pin Bar): فریب قدرتمند بازار

- چیست؟ یک کندل با بدنه ای کوچک و سایه (Shadow) بسیار بلند در یک جهت.

- روانشناسی: این الگو نشان دهنده «رد شدن» (Rejection) قوی قیمت از یک سطح است. سایه بلند نشان می دهد که قیمت ها به شدت در یک جهت حرکت کرده اند، اما نیروی مخالف با قدرت بیشتری وارد شده و قیمت را به نقطه شروع بازگردانده است.

- نحوه معامله: در یک روند صعودی، پین بار نزولی (با سایه بلند رو به بالا) در یک سطح مقاومت، سیگنال فروش است. در روند نزولی، پین بار صعودی (با سایه بلند رو به پایین) در سطح حمایت، سیگنال خرید است.

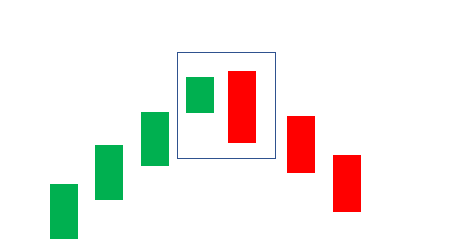

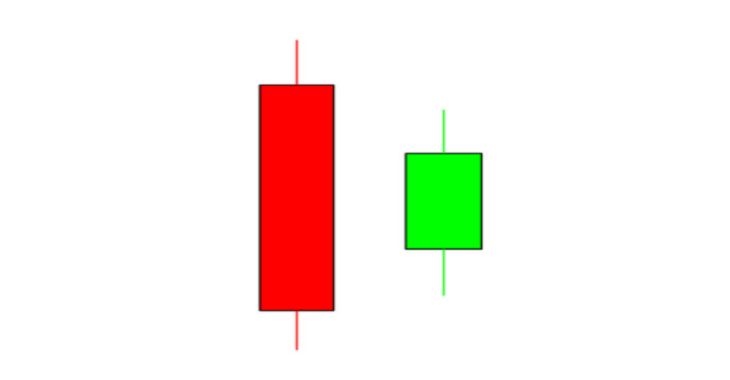

الگوی اینگالفینگ (Engulfing): بلعیدن روند قبلی

- چیست؟ الگویی دو کندلی. کندل دوم، بدنه ی کندل اول را به طور کامل «می بلعد» (Engulf) و در جهت مخالف آن بسته می شود.

- روانشناسی: این الگو یک تغییر ناگهانی و قدرتمند در مومنتوم را نشان می دهد. قدرت طرف مقابل آنقدر زیاد بوده که نه تنها ضررهای کندل قبل را جبران کرده، بلکه فراتر از آن نیز رفته است.

- نحوه معامله: الگوی اینگالفینگ صعودی (کندل سبز بدنه کندل قرمز قبلی را می پوشاند) در انتهای روند نزولی، سیگنال خرید است. الگوی نزولی (کندل قرمز بدنه کندل سبز را می پوشاند) در انتهای روند صعودی، سیگنال فروش است.

الگوی دو قله و دو دره (Double Top/Bottom)

اینها الگوهای کلاسیک نموداری هستند اما در پرایس اکشن نیز حیاتی اند. دو قله نشان می دهد که خریداران دو بار تلاش کرده اند تا از یک سطح عبور کنند اما شکست خورده اند (نشانه ی ضعف). دو دره برعکس آن است.

۲. الگوهای ادامه دهنده (Continuation Patterns): سوار بر موج روند

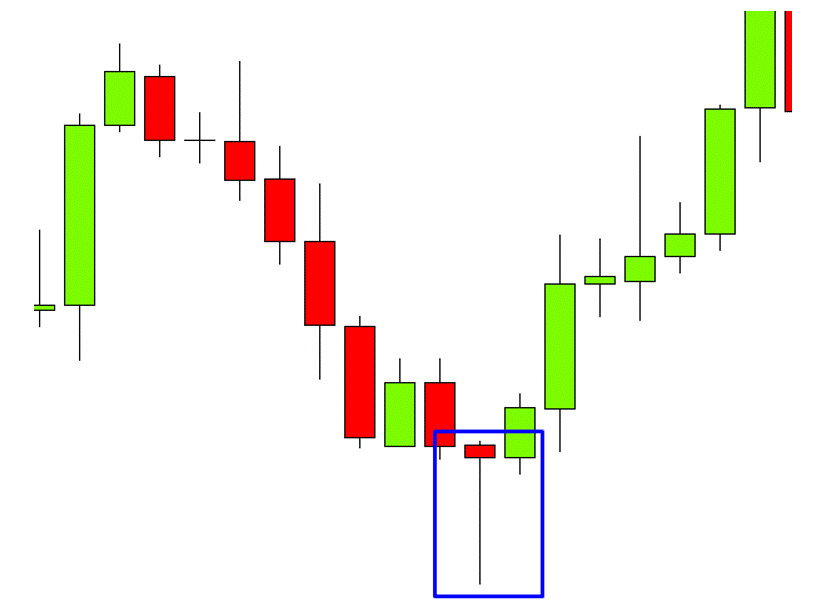

الگوهای ادامه دهنده پرایس اکشن نشان می دهند که بازار پس از یک حرکت قوی، در حال «استراحت» یا تثبیت (Consolidation) است تا انرژی لازم برای ادامه حرکت در همان جهت را جمع آوری کند.الگوی اینساید بار (Inside Bar)

- چیست؟ یک الگوی دو کندلی (یا بیشتر) که در آن، کندل دوم (یا کندل های بعدی) به طور کامل در محدوده سقف و کف کندل اول (کندل مادر) قرار می گیرد.

- روانشناسی: این الگو نشان دهنده کاهش نوسانات و عدم تصمیم گیری در بازار است. بازار در حال فشرده شدن است. معامله گران پرایس اکشن منتظر «شکست» (Breakout) این الگو در جهت روند اصلی می مانند.

- نحوه معامله: در یک روند صعودی قوی، پس از ظهور اینساید بار، معامله گران منتظر شکست قیمت به بالای کندل مادر می مانند تا وارد معامله خرید شوند.

الگوهای پرچم و الگوی مثلث در تحلیل تکنیکال

اگرچه اینها الگوهای نموداری کلاسیک هستند، اما هسته ی آن ها پرایس اکشن است. الگوی مثلث در تحلیل تکنیکال (چه متقارن، صعودی یا نزولی) و الگوهای پرچم، همگی اشکالی از تثبیت قیمت قبل از ادامه حرکت اصلی هستند. آن ها به شما کمک می کنند تا نقاط ورود کم ریسک تری در میانه یک روند پیدا کنید.چگونه با الگوهای پرایس اکشن یک استراتژی معاملاتی سودآور بسازیم؟

شما اکنون بهترین الگوهای پرایس اکشن را می شناسید. اما داشتن الگو کافی نیست؛ شما به یک استراتژی پرایس اکشن کامل نیاز دارید. یک استراتژی ساده اما موثر شامل این سه مرحله است:- شناسایی کانتکست (روند): از یک میانگین متحرک (مثلاً EMA 50) استفاده کنید تا جهت کلی بازار را تشخیص دهید. قانون: فقط در جهت روند معامله کنید (اگر قیمت بالای میانگین است، فقط بخرید؛ اگر پایین است، فقط بفروشید).

- تعیین نواحی کلیدی: خط حمایت و مقاومت افقی و سطوح فیبوناچی را رسم کنید. منتظر بمانید تا قیمت به این نواحی «واکنش» نشان دهد.

- جستجوی سیگنال: هنگامی که قیمت به ناحیه کلیدی شما در جهت روند رسید، منتظر یکی از الگوهای بازگشتی (مانند پین بار یا اینگالفینگ) بمانید. این سیگنال ورود شماست.

| الگو | نوع | روانشناسی کلیدی | بهترین محل استفاده |

|---|---|---|---|

| پین بار (Pin Bar) | بازگشتی | رد شدن قوی (Rejection) | نواحی حمایت و مقاومت |

| اینگالفینگ (Engulfing) | بازگشتی | تغییر ناگهانی مومنتوم | انتهای روندها |

| اینساید بار (Inside Bar) | ادامه دهنده | تثبیت و فشردگی | در میانه یک روند قوی |

پرایس اکشن ICT و RTM: آیا واقعا به این پیچیدگی نیاز دارید؟

شاید نام سبک های پیشرفته تری مانند پرایس اکشن ICT (Inner Circle Trader) یا پرایس اکشن RTM (Read The Market) را شنیده باشید. اینها روش های بسیار پیچیده و قدرتمندی هستند که بر مفاهیمی مانند نقدینگی، اوردر بلاک ها و ناکارآمدی های بازار تمرکز دارند. اما آیا برای شروع به آن ها نیاز دارید؟ پاسخ کوتاه: خیر. تصور کنید فقط با درک الگوهای پایه ای که در این مقاله گفتیم، بتوانید ۷۰٪ حرکات واضح بازار را پیش بینی کنید. سبک های پیشرفته عالی هستند، اما برای معامله گری که هنوز بر اصول اولیه تسلط ندارد، مانند دادن کلید یک ماشین فرمول یک به یک راننده تازه کار است. تمرکز «بلوط فارکس» بر آموزش اصولی است. ابتدا بر پرایس اکشن به زبان ساده مسلط شوید؛ سادگی در بازار فارکس برنده است. اگر این مورد برایتان جالب بود، ادامه را ببینید تا بفهمید چطور این سادگی را در عمل پیاده کنید.شما می توانید تمام این الگوها را در عرض یک هفته به خوبی یاد بگیرید، اما یادگیری «صبر» برای منتظر ماندن تا الگو در «مکان درست» (کانتکست) شکل بگیرد، ممکن است ماه ها طول بکشد. بزرگترین چالش شما پس از یادگیری این مقاله، نبرد با چارت نیست، بلکه نبرد با ذهن خودتان است؛ نبرد با ترس از دست دادن فرصت (FOMO) و وسوسه ی ورود زودهنگام به معامله. به یاد داشته باشید، یک استراتژی پرایس اکشن عالی با مدیریت ریسک ضعیف، همیشه منجر به شکست خواهد شد.

چرا شرکت در Live Trade یادگیری شما را ۱۰ برابر می کند؟

تا اینجا، شما «تئوری» را آموخته اید. می دانم، خواندن این الگوهای پرایس اکشن روی چارت های گذشته (Backtest) آسان است. اما اجرای آن ها در لحظه ترید، زمانی که بازار به سرعت حرکت می کند و پول واقعی در خطر است، داستانی کاملاً متفاوت است. این همان «شکاف» بزرگی است که اکثر تریدرها در آن سقوط می کنند. چطور می توان این شکاف بین دانش تئوری و اجرای عملی را پر کرد؟ پاسخ، مشاهده ی اجرای زنده است. به همین دلیل است که مشاهده یک مربی حرفه ای که دقیقاً از همین الگوهای پرایس اکشن در فارکس در بازار زنده استفاده می کند، حیاتی است. شما در یک لایو ترید، فقط الگو را نمی بینید؛ شما مدیریت ریسک، روانشناسی کنترل هیجان و سرعت تصمیم گیری را در عمل می آموزید. این فرصتی است تا ببینید یک حرفه ای چطور «فکر» می کند.نقش بروکر در موفقیت پرایس اکشن شما (نکته ای که نادیده گرفته می شود)

شما می توانید بهترین تحلیلگر پرایس اکشن در جهان باشید، اما اگر پلتفرم معاملاتی شما علیه شما کار کند، شکست خواهید خورد. معامله گری پرایس اکشن اغلب به معنای ورودهای دقیق با حد ضررهای فشرده است. اجرای دقیق سفارشات حیاتی است. اسپرد (Spread) پایین و عدم ریکوت (Requote)، تفاوت بین سود و ضرر در این سبک است. انتخاب بروکر معتبر که ترجیحاً یک بروکر ECN و Market Maker شفاف باشد، اهمیت دارد. برخی معامله گران در صرافی فارکس معامله می کنند، اما برای پرایس اکشن، یک بروکر فارکس با پلتفرم قوی و سرورهای سریع ضروری است.طبق تحقیقات Investopedia، کیفیت اجرای بروکر (Execution Quality) می تواند تا ۱۵٪ بر نتایج یک استراتژی کوتاه مدت مانند پرایس اکشن تأثیر بگذارد.