مجله

کندل دوجی (Doji)

برای موفقیت در معامله گری، نیازی به حفظ کردن صدها الگو ندارید؛ کافیست الگوهای کلیدی را عمیقاً درک کنید. کندل دوجی، سیگنال «عدم قطعیت» بازار است، نه لزوماً «بازگشت». موفقیت در استفاده از آن به سه عامل بستگی دارد: ۱) نوع دوجی (سنجاقک برای صعود، سنگ قبر برای نزول)، ۲) موقعیت (فقط در سقف ها و کف های معتبر اهمیت دارد) و ۳) تأیید (همیشه منتظر کندل بعدی بمانید). دوجی را با ابزارهای دیگر مانند RSI یا خطوط روند ترکیب کنید و هرگز آن را در بازارهای خنثی یا تایم فریم های پایین جدی نگیرید.

چرا کندل دوجی (Doji) مهم ترین سیگنال بازار است؟

قبل از اینکه وارد انواع پیچیده دوجی شویم، باید بفهمیم چرا اینقدر مهم است. در دنیای الگوهای کندل استیک (که اولین بار توسط معامله گران برنج ژاپنی استفاده شد، کندل دوجی یک استثنای قدرتمند است. کندل دوجی کندلی است که در آن قیمت باز شدن (Open) و بسته شدن (Close) تقریباً یکسان (یا دقیقاً یکسان) است.- ویژگی: بدنه بسیار کوچک یا اصلاً بدون بدنه. شبیه یک صلیب، علامت «+» یا خط تیره.

- مزیت: این شکل نشان می دهد که در طول آن دوره زمانی (مثلاً یک ساعت یا یک روز)، خریداران و فروشندگان به شدت با هم جنگیده اند، اما هیچ کدام پیروز نشده اند.

- منفعت: این به شما می گوید که «قدرت» روند فعلی (چه صعودی چه نزولی) در حال تمام شدن است و بازار در نقطه تصمیم گیری بحرانی قرار دارد.

نکته مهم: درک تفاوت بین «عدم قطعیت» و «بازگشت»، مرز بین سود و ضرر است. در ادامه دقیقاً می گوییم چطور این تفاوت را تشخیص دهید.

روانشناسی پشت پرده کندل دوجی: بازار به شما چه می گوید؟

کندل دوجی فراتر از یک الگو، یک پنجره به روانشناسی توده هاست. وقتی یک دوجی شکل می گیرد، بازار در حال فریاد زدن است: «من نمی دانم قدم بعدی چیست!»«بازار مجموعه ای از میلیون ها ذهن است که بین ترس و طمع نوسان می کنند.»تصور کنید قیمت در یک روند صعودی قوی است. کندل های سبز بزرگ پشت سر هم. ناگهان، یک کندل دوجی ظاهر می شود. این یعنی چه؟

- خریداران (Bulls): کسانی که قیمت را بالا می بردند، خسته شده اند یا در حال سیو سود هستند.

- فروشندگان (Bears): شروع به ورود کرده اند و جلوی افزایش بیشتر قیمت را گرفته اند.

- نتیجه: بن بست.

الگوی کندل دوجی و انواع آن: ۴ مدلی که باید مثل کف دست بشناسید

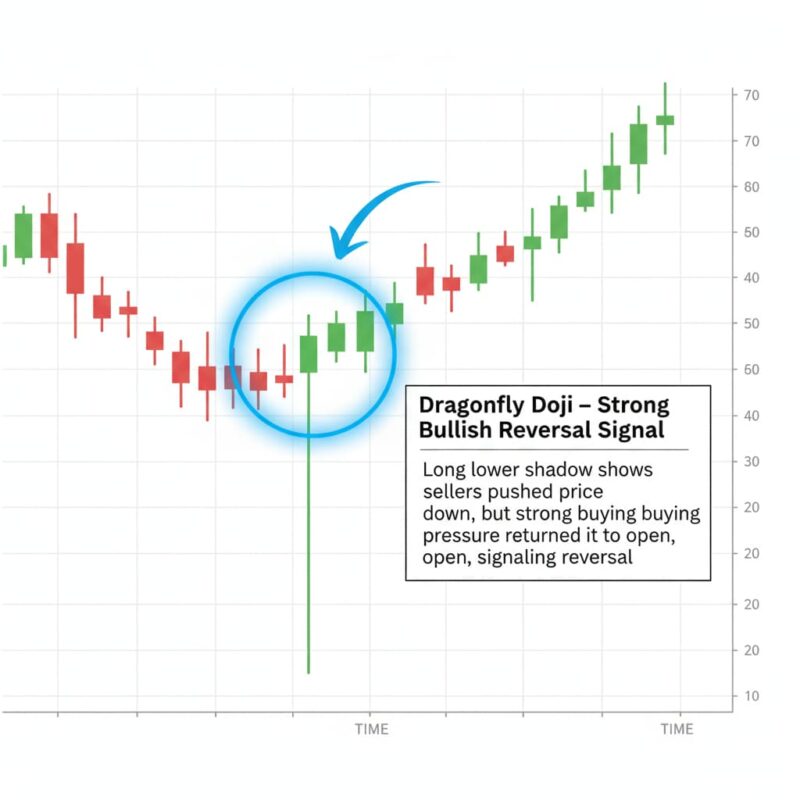

همه دوجی ها یک معنی ندارند. شکل سایه ها (Shadows) داستان متفاوتی را تعریف می کند. شناخت این ۴ نوع، برای فیلتر کردن سیگنال های اشتباه حیاتی است.۱. دوجی سنجاقک (Dragonfly Doji)

- شکل ظاهری: شبیه حرف T انگلیسی. قیمت باز شدن، بسته شدن و بالایی (High) یکی هستند و سایه پایینی (Low) بسیار بلندی دارد.

- روانشناسی: فروشندگان در طول کندل، قیمت را به شدت پایین کشیدند، اما قبل از بسته شدن کندل، خریداران با قدرتی فوق العاده وارد شدند و قیمت را دقیقاً به نقطه شروع بازگرداندند. این یک شکست کامل برای فروشندگان است.

- سیگنال: این یک سیگنال بازگشتی صعودی (Bullish Reversal) بسیار قوی است، به خصوص اگر در انتهای یک روند نزولی یا نزدیک یک خطوط حمایت معتبر ظاهر شود.

- منفعت: دیدن این الگو در کف، مانند دیدن چراغ سبزی است که می گوید قدرت فروشندگان تمام شده و خریداران کنترل را به دست گرفته اند.

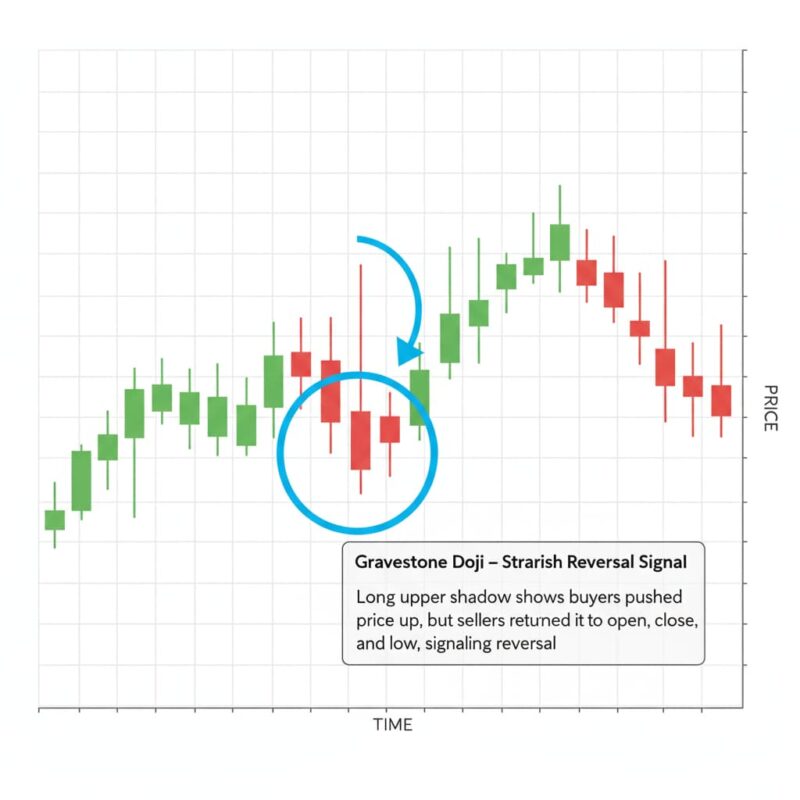

۲. دوجی سنگ قبر (Gravestone Doji)

-

- شکل ظاهری: برعکس سنجاقک. شبیه حرف T وارونه. قیمت باز، بسته و پایینی (Low) یکی هستند و سایه بالایی (High) بلندی دارد.

- روانشناسی: خریداران ابتدا قیمت را با قدرت بالا بردند (ایجاد امید کاذب)، اما فروشندگان با قدرتی حتی بیشتر وارد عمل شدند و قیمت را تا نقطه شروع پایین آوردند. این یک سیطره کامل از سوی فروشندگان است.

- سیگنال: یک سیگنال بازگشتی نزولی (Bearish Reversal) بسیار قوی، به خصوص اگر در انتهای یک روند صعودی یا نزدیک سطح مقاومت کلیدی ظاهر شود.

- منفعت: این الگو به شما هشدار می دهد که مهمانی خریداران تمام شده و زمان خروج یا فکر کردن به معامله فروش است.

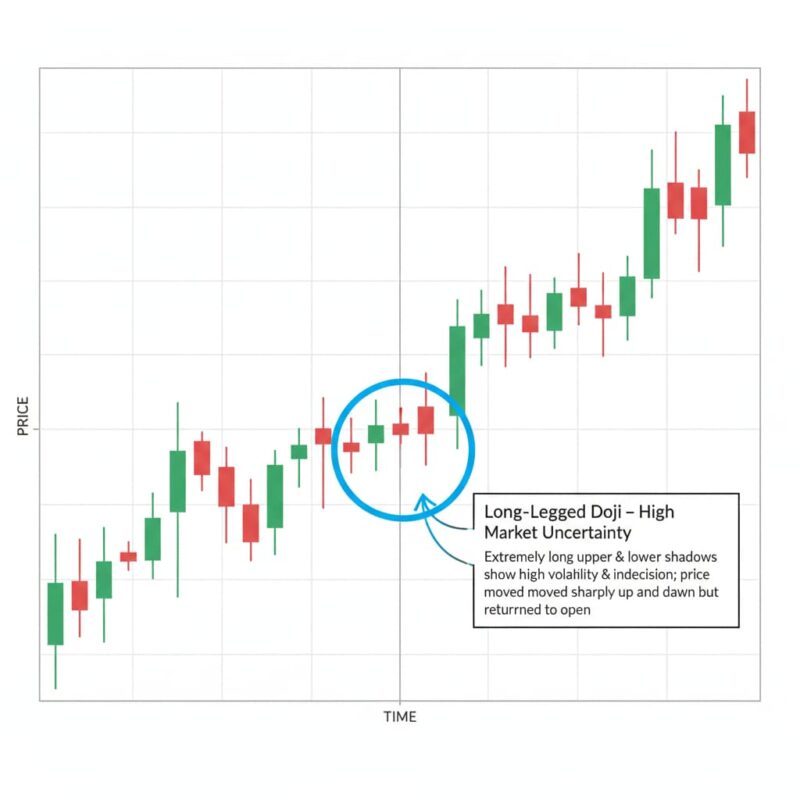

۳. دوجی پایه بلند (Long-Legged Doji)

- شکل ظاهری: یک صلیب با سایه های بلند در بالا و پایین. قیمت باز و بسته شدن در وسط محدوده کندل قرار دارد.

- روانشناسی: این نشان دهنده حداکثر عدم قطعیت و نبرد سنگین است. بازار در طول این دوره به شدت نوسان کرده (هم بالا رفته و هم پایین آمده) اما در نهایت به نقطه شروع بازگشته است.

- سیگنال: این الگو به تنهایی سیگنال قوی ای نیست، اما هشدار می دهد که نوسانات در حال افزایش است و یک حرکت بزرگ (در هر دو جهت) محتمل است. این الگو اغلب قبل از انتشار اخبار مهم اقتصادی (NFP, CPI) دیده می شود.

۴. دوجی چهار قیمت (Four Price Doji)

- شکل ظاهری: یک خط افقی ساده (شبیه «-»). قیمت باز، بسته، بالا و پایین همگی یکی هستند.

- روانشناسی: نشان دهنده بازار کاملاً «مرده» یا عدم نقدینگی شدید است. هیچ معامله ای (یا حجم بسیار کمی) صورت نگرفته است.

- سیگنال: این الگو در بازارهای بسیار کم عمق یا در ساعات تعطیلی دیده می شود. در بازاری مثل فارکس، دیدن آن بسیار نادر است و معمولاً نشان دهنده یک مشکل در پلتفرم معاملاتی یا عدم وجود کامل نقدینگی است.

مقایسه سریع انواع کندل دوجی

برای اینکه این الگوها در ذهن شما ثبت شود، جدول زیر را آماده کرده ایم. این جدول را می توانید ذخیره کنید تا همیشه همراهتان باشد.| نوع کندل دوجی | شکل ظاهری | روانشناسی بازار | سیگنال احتمالی (در جای درست) |

|---|---|---|---|

| دوجی سنجاقک (Dragonfly) | T شکل (سایه بلند پایین) | غلبه نهایی خریداران بر فروشندگان | بازگشت صعودی (Bullish) |

| دوجی سنگ قبر (Gravestone) | T وارونه (سایه بلند بالا) | غلبه نهایی فروشندگان بر خریداران | بازگشت نزولی (Bearish) |

| دوجی پایه بلند (Long-Legged) | صلیب با سایه های بلند | سردرگمی شدید و نوسان بالا | هشدار افزایش نوسان / عدم قطعیت |

| دوجی چهار قیمت (Four Price) | خط تیره (—) | عدم وجود نقدینگی یا معامله | بازار قفل شده (نادر) |

آموزش کندل دوجی در تحلیل تکنیکال: ۳ قدم تا معامله واقعی

خب، تا اینجا تئوری را یاد گرفتید. شما الان ۸۰٪ از معامله گران جلوتر هستید. اما آن ۲۰٪ باقیمانده، یعنی «عمل کردن»، تفاوت را رقم می زند.قدم اول: «موقعیت» همه چیز است (Context is King)

راز موفقیت دوجی، خود کندل نیست، بلکه جایی است که ظاهر می شود. یک کندل دوجی در وسط ناکجاآباد هیچ ارزشی ندارد.- دوجی در روند نزولی (کف): اگر یک دوجی سنجاقک یا پایه بلند در انتهای یک روند نزولی قوی و نزدیک یک سطح حمایتی معتبر (مثلاً یک خط روند صعودی یا سطح فیبوناچی ۶۱.۸٪) ظاهر شود، این یک سیگنال خرید بسیار قوی است.

- دوجی در روند صعودی (سقف): اگر یک دوجی سنگ قبر یا پایه بلند در انتهای یک روند صعودی قوی و نزدیک یک سطح مقاومتی کلیدی ظاهر شود، این یک سیگنال فروش بسیار قوی است.

- دوجی در میانه روند (Range): اگر دوجی در وسط یک بازار رنج (Sideways) ظاهر شود، معمولاً معنای خاصی ندارد و بهتر است نادیده گرفته شود. این همان فیلتری است که جلوی ضرر شما را می گیرد.

قدم دوم: هرگز بدون «تأیید» وارد نشوید!

این اشتباه ۹۰٪ تازه کارهاست: دیدن دوجی و کلیک کردن فوری روی دکمه خرید/فروش. دوجی یک «هشدار» است، نه «دستور». همیشه منتظر کندل بعدی بمانید تا سیگنال را تأیید کند.- تأیید صعودی (Bullish Confirmation): بعد از یک دوجی در کف (مثلاً دوجی سنجاقک)، کندل بعدی باید یک کندل صعودی قوی (مثلاً یک مارابوزوی سبز) باشد که بالاتر از قیمت بالایی (High) کندل دوجی بسته شود.

- تأیید نزولی (Bearish Confirmation): بعد از یک دوجی در سقف (مثلاً دوجی سنگ قبر)، کندل بعدی باید یک کندل نزولی قوی (قرمز) باشد که پایین تر از قیمت پایینی (Low) کندل دوجی بسته شود.

نکته طلایی: این نکته را یادداشت کنید. صبر کردن برای تأیید، شما را از اکثر معاملات اشتباه و استاپ لاس های زودهنگام نجات می دهد.

قدم سوم: ترکیب دوجی با سایر ابزارها (The Confluence)

معامله گران حرفه ای هرگز فقط با یک سیگنال معامله نمی کنند. آن ها به دنبال «همگرایی» (Confluence) سیگنال ها هستند. یعنی چند دلیل مختلف برای ورود به معامله پیدا می کنند. کندل دوجی خود را با این ابزارها ترکیب کنید:- اندیکاتورهای اسیلاتور: آیا همزمان با دوجی، اندیکاتور RSI در منطقه اشباع خرید (Overbought > 70) یا اشباع فروش (Oversold < 30) است؟ آیا اندیکاتور مکدی (MACD) در حال نشان دادن واگرایی (Divergence) است؟ (برای مطالعه بیشتر در مورد واگرایی، می توانید به منابعی مانند مراجعه کنید).

- میانگین متحرک (Moving Averages): آیا کندل دوجی دقیقاً روی یک میانگین متحرک مهم (مثل MA 50 یا MA 200) شکل گرفته و قیمت به آن واکنش نشان داده (Reject شده) است؟

- الگوهای کلاسیک: آیا این دوجی بخشی از یک الگوی بزرگتر است؟ مثلاً چشم راست یک الگوی سر و شانه (Head and Shoulders)، یا بخشی از یک الگو مثلث در تحلیل تکنیکال؟

نتیجه: وقتی یک «دوجی سنگ قبر» + در «سقف کانال» + همزمان با «واگرایی RSI» رخ می دهد، شما یک «معامله با احتمال موفقیت بالا» (High-Probability Trade) پیدا کرده اید.

بارها دیده ام که معامله گران تازه کار چگونه شیفته الگوهای پیچیده و اندیکاتورهای رنگارنگ می شوند، در حالی که سود واقعی در سادگی و درک عمیق رفتار قیمت نهفته است. کندل دوجی برای من همیشه مانند یک «مکث» در موسیقی بازار بوده است. به نظرم، ترسناک ترین بخش بازار، ریزش های سنگین نیست، بلکه همین لحظات «عدم قطعیت» است. یادگیری خواندن دوجی، به من کمک کرد تا به جای ترسیدن از این مکث ها، از آن ها به عنوان فرصتی برای نفس کشیدن و تصمیم گیری هوشمندانه استفاده کنم.

۵ اشتباه مرگبار در معامله با کندل دوجی (که باید از آن ها دوری کنید)

دانستن اینکه چه کاری نباید انجام دهید، به اندازه دانستن کارهای درست، مهم است. اگر می خواهید جلوی ضررهای غیرضروری را بگیرید، این بخش را از دست ندهید.- نادیده گرفتن حجم معاملات: یک دوجی با حجم معاملات بالا بسیار معتبرتر از یک دوجی با حجم پایین است. حجم بالا نشان دهنده جنگ واقعی بین خریداران و فروشندگان است.

- معامله دوجی در تایم فریم های بسیار پایین: دوجی در نمودار ۱ دقیقه ای یا ۵ دقیقه ای «نویز» زیادی دارد و فاقد اعتبار است. اعتبار دوجی در تایم فریم های بالاتر (۴ ساعته، روزانه، هفتگی) به مراتب بیشتر است.

- نداشتن حد ضرر (Stop Loss): دوجی سیگنال عدم قطعیت است. ممکن است بازار بر خلاف انتظار شما حرکت کند. همیشه حد ضرر خود را (مثلاً کمی بالاتر از سایه دوجی سنگ قبر یا کمی پایین تر از سایه دوجی سنجاقک) قرار دهید. مدیریت ریسک بخش حیاتی معامله گری است .

- معامله در بازار بدون روند (Range): همانطور که گفتیم، دوجی در بازارهای رنج و خنثی اعتباری ندارد و فقط باعث سردرگمی شما می شود.

- تأثیر اسپرد بروکر: در کندل دوجی که قیمت باز و بسته شدن یکی است، اسپرد (Spread) بروکر می تواند بسیار تعیین کننده باشد. استفاده از یک بروکر معتبر با اسپرد پایین، مخصوصاً بروکر ECN، ضروری است تا معاملات شما با خطای کمتری باز و بسته شوند.