مجله

الگوی مثلث در تحلیل تکنیکال

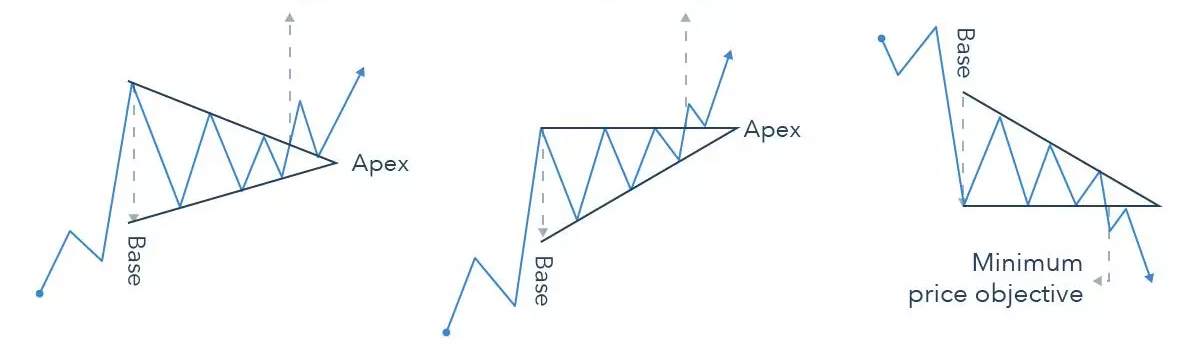

این مقاله به شما یاد میدهد که الگوهای مثلث (صعودی، نزولی، متقارن) نشان دهنده دوره های فشردگی قیمت و نبرد خریداران و فروشندگان هستند. برای سودآوری، نباید داخل الگو معامله کنید، بلکه باید منتظر "شکست" (Breakout) معتبر بمانید. یک شکست معتبر با بسته شدن کندل در خارج از الگو و افزایش ناگهانی حجم معاملات تایید می شود. حد سود شما معمولاً به اندازه ارتفاع قاعده مثلث و حد ضرر شما باید در پشت نقطه شکست یا در داخل الگو قرار گیرد. مهم تر از همه، این الگوها باید در جهت روند غالب بازار و در ترکیب با سایر اندیکاتورها استفاده شوند.

الگوی مثلث چیست؟

در دنیای پیچیده بازارهای مالی، قیمت هرگز در یک خط مستقیم حرکت نمی کند. بازارها نفس می کشند؛ حرکت می کنند (Trend) و سپس استراحت می کنند (Consolidation). الگوی مثلث (Triangle Pattern) یکی از واضح ترین و قابل اعتمادترین اشکال این “استراحت” یا “تراکم قیمت” است. به زبان ساده، الگوی مثلث زمانی شکل می گیرد که نبرد بین خریداران (گاوها) و فروشندگان (خرس ها) به تساوی موقتی می رسد. هیچ کدام قدرت کافی برای غلبه کامل بر دیگری را ندارند. در نتیجه، دامنه ی نوسانات قیمت به طور مداوم تنگ تر و تنگ تر می شود و روی نمودار، شکلی شبیه به یک مثلث ایجاد می کند. این فشردگی قیمت، مانند فنری است که در حال جمع شدن است. معامله گران حرفه ای می دانند که این فنر تا ابد جمع نخواهد ماند. دیر یا زود، این انرژی انباشته شده آزاد خواهد شد و منجر به یک حرکت قیمتی قوی و سریع (Breakout) می شود. وظیفه شما به عنوان یک تحلیل گر تکنیکال، شناسایی این الگو، تشخیص جهت شکست، و ورود به معامله در زمان مناسب است. این الگوها بخشی حیاتی از آموزش تحلیل تکنیکال هستند، زیرا روانشناسی جمعی بازار را به وضوح نشان می دهند.چرا معامله گران بزرگ به الگوی مثلث اعتماد می کنند؟ (روانشناسی پشت الگو)

شاید بپرسید چرا یک شکل هندسی ساده باید انقدر مهم باشد؟ پاسخ در روانشناسی بازار نهفته است. درک این موضوع، تفاوت بین یک معامله گر مبتدی و یک حرفه ای را رقم می زند.- الگوی مثلث نشان می دهد که نوسانات قیمت در حال کاهش است و خطوط روند بالایی و پایینی در حال نزدیک شدن به یکدیگر هستند.

- این فشردگی به ما هشدار می دهد که عدم تصمیم گیری در بازار رو به پایان است و یک تصمیم بزرگ (حرکت ناگهانی قیمت) به زودی گرفته خواهد شد.

- شما به عنوان معامله گر، مجبور نیستید در دوره ی نوسانی و پرریسک “حدس” بزنید. شما می توانید صبورانه منتظر بمانید تا الگو کامل شود و “شکست” رخ دهد. این به شما اجازه می دهد با ریسک کمتر و پتانسیل سود بالاتر وارد معامله شوید، زیرا در آغاز یک روند جدید یا ادامه ی یک روند قوی سوار موج می شوید.

به قول جان مورفی، یکی از پیشگامان تحلیل تکنیکال: “الگوهای مثلث نشان دهنده یک مکث در روند غالب بازار هستند. آن ها معمولاً الگوهای ادامه دهنده محسوب می شوند و به معامله گران اجازه می دهند تا به روند قبلی بپیوندند.”اگر می خواهید یاد بگیرید چطور این “مکث ها” را به سود تبدیل کنید، بخش بعدی که انواع مثلث ها را معرفی می کند، حیاتی است.

۳ نوع اصلی که باید بشناسید: آشنایی با الگوی مثلث در تحلیل تکنیکال

الگوهای مثلث همگی یکسان نیستند. بسته به اینکه کدام گروه (خریداران یا فروشندگان) در حال قوی تر شدن هستند، این الگوها به سه دسته اصلی تقسیم می شوند. درک تفاوت این سه نوع، کلید موفقیت در معامله با آن هاست. این الگوها، در کنار سایر الگوهای تحلیل تکنیکال مانند سر و شانه یا پرچم ها، جعبه ابزار شما را کامل می کنند.

الگوی مثلث صعودی (Ascending Triangle):

الگوی مثلث صعودی یک الگوی شدیداً صعودی (Bullish) است. این الگو نشان می دهد که خریداران در حال قوی تر شدن هستند.- شکل ظاهری:

- یک خط مقاومت افقی در بالا (نشان می دهد فروشندگان در یک قیمت خاص، به طور مداوم می فروشند).

- یک خط روند صعودی در پایین (نشان می دهد خریداران در هر کف قیمتی، حاضرند پول بیشتری بپردازند و کف های بالاتر یا “Higher Lows” می سازند).

- روانشناسی بازار: فروشندگان قوی هستند، اما قدرتشان در یک سطح ثابت باقی مانده است. در مقابل، خریداران هر بار با هیجان بیشتری وارد می شوند و قیمت را بالاتر می آورند. این فشار فزاینده خریداران، در نهایت مقاومت افقی را می شکند.

- سیگنال معامله: معمولاً سیگنال ادامه دهنده در یک روند صعودی است. معامله گران پس از “شکست” (Breakout) معتبر به سمت بالا، وارد معامله خرید (Long) می شوند.

الگوی مثلث نزولی (Descending Triangle):

الگوی مثلث نزولی دقیقاً برعکس، یک الگوی شدیداً نزولی (Bearish) است. این الگو نشان می دهد که فروشندگان در حال به دست گرفتن کنترل بازار هستند.- شکل ظاهری:

- یک خط حمایت افقی در پایین (خریداران در یک قیمت خاص در حال دفاع هستند).

- یک خط روند نزولی در بالا (فروشندگان در هر سقف قیمتی، حاضرند با قیمت کمتری بفروشند و سقف های پایین تر یا “Lower Highs” می سازند).

- روانشناسی بازار: خریداران در حال دفاع هستند، اما قدرتشان ثابت است. در مقابل، فروشندگان هر بار با قدرت بیشتری فشار می آورند. این فشار فروش، در نهایت سطح حمایت را می شکند.

- سیگنال معامله: معمولاً سیگنال ادامه دهنده در یک روند نزولی است. معامله گران پس از شکست معتبر به سمت پایین، وارد معامله فروش (Short) می شوند.

الگوی مثلث متقارن (Symmetrical Triangle):

الگوی مثلث متقارن، الگویی خنثی (Neutral) یا دوطرفه است. این الگو نشان دهنده عدم تصمیم گیری محض در بازار است.- شکل ظاهری:

- یک خط روند نزولی در بالا (سقف های پایین تر).

- یک خط روند صعودی در پایین (کف های بالاتر).

- این دو خط به سمت یکدیگر همگرا می شوند.

- روانشناسی بازار: هم خریداران و هم فروشندگان، هر دو در حال از دست دادن قدرت هستند. بازار در حالتی از تعادل ناپایدار قرار دارد و منتظر یک کاتالیزور (مانند یک خبر اقتصادی یا رسیدن به یک سطح کلیدی) است تا جهت خود را انتخاب کند.

- سیگنال معامله: این الگو می تواند هم ادامه دهنده (در جهت روند قبلی) و هم بازگشتی (خلاف جهت روند قبلی) باشد. نکته مهم اینجاست: در مثلث متقارن، ما جهت را پیش بینی نمی کنیم؛ ما منتظر می مانیم تا بازار جهت را به ما نشان دهد. شکست به هر سمتی رخ دهد، معامله گران در همان جهت وارد می شوند.

موثرترین الگوهای مثلثی در تحلیل تکنیکال

دنیای الگوها به این سه مورد ختم نمی شود. دو الگوی دیگر وجود دارند که “فامیل” الگوهای مثلث محسوب می شوند و درک آن ها برای معامله گران ضروری است. اگر این بخش را به خوبی درک کنید، یک قدم بزرگ از سایر معامله گران مبتدی جلوتر خواهید بود.

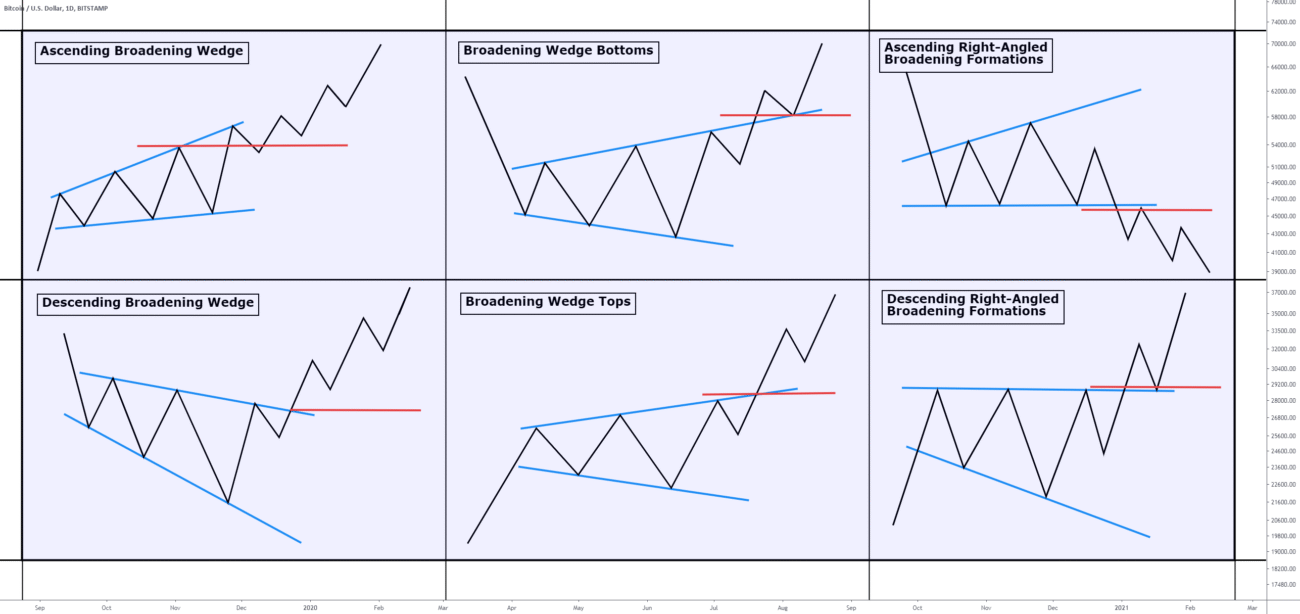

الگوی مثلث پهن شونده (Broadening Formation)

این الگو که به “مثلث واگرا” یا “مگافون” هم معروف است، دقیقاً برعکس مثلث متقارن عمل می کند. به جای اینکه نوسانات کمتر شوند، بیشتر می شوند.- شکل ظاهری: سقف های بالاتر (Higher Highs) و کف های پایین تر (Lower Lows) ایجاد می کند. دو خط روند از یکدیگر واگرا می شوند.

- روانشناسی: این الگو نشان دهنده افزایش شدید نوسانات و عدم اطمینان در بازار است. بازار بسیار هیجانی و غیرقابل پیش بینی است.

- اهمیت: معامله کردن در داخل این الگو بسیار پرریسک است. این الگو معمولاً در انتهای روندهای بزرگ (چه صعودی و چه نزولی) رخ می دهد و می تواند هشداری برای یک بازگشت بزرگ باشد.

الگوهای کنج (Wedge) و پرچم سه گوش (Pennant)

- الگوی کنج (Wedge): بسیار شبیه به مثلث متقارن است، با این تفاوت که هر دو خط روند آن یا صعودی هستند (Rising Wedge) یا هر دو نزولی (Falling Wedge). کنج ها معمولاً الگوهای بازگشتی قوی تری محسوب می شوند.

- الگوی پرچم سه گوش (Pennant): یک مثلث متقارن کوچک است که پس از یک حرکت ناگهانی و قوی (میله پرچم) رخ می دهد. این الگو تقریباً همیشه یک الگوی ادامه دهنده بسیار قوی است و نشان دهنده یک استراحت کوتاه قبل از ادامه حرکت انفجاری است.

آموزش گام به گام معامله با الگوی مثلث

دانستن تئوری کافی نیست. بیایید وارد بخش عملی شویم. چطور با ۳ قدم ساده، از الگوی مثلث در فارکس یا هر بازار دیگری سود کسب کنیم؟ این بخش، مهم ترین بخش این مقاله است؛ آن را با دقت بخوانید.قدم اول: چگونه الگوی مثلث را روی چارت واقعی پیدا کنیم؟

شناسایی الگو اولین و حیاتی ترین قدم است.- به دنبال فشردگی باشید: به دنبال ناحیه ای در چارت بگردید که نوسانات قیمت در آن به وضوح در حال کاهش است.

- رسم خطوط روند: برای رسم الگو، به حداقل ۴ نقطه (دو سقف و دو کف) نیاز دارید.

- برای خط مقاومت (بالایی)، دو یا چند سقف قیمتی را به هم وصل کنید.

- برای خط حمایت (پایینی)، دو یا چند کف قیمتی را به هم وصل کنید.

- تایید الگو: اگر این دو خط روند به وضوح به سمت یکدیگر همگرا می شوند، شما یک الگوی مثلث پیدا کرده اید.

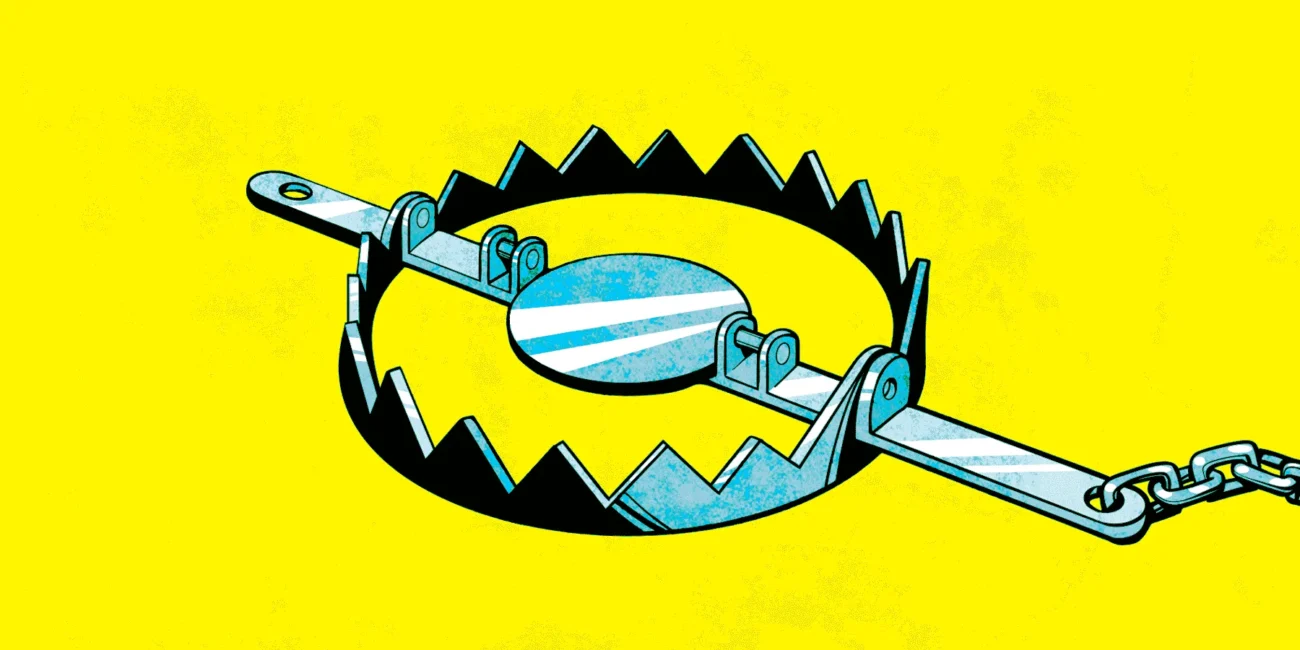

قدم دوم: “شکست” معتبر را از “شکست فیک” (False Breakout) تشخیص دهید

اینجا جایی است که ۹۰٪ معامله گران تازه کار شکست می خورند. آن ها با اولین خروج قیمت از مثلث، وارد معامله می شوند، اما قیمت بلافاصله به داخل الگو بازمی گردد و حد ضرر آن ها را فعال می کند. چطور از تله “شکست فیک” فرار کنیم؟- تایید با بسته شدن کندل (Candle Close): هرگز با برخورد قیمت (لمس کردن خط) وارد معامله نشوید. حتماً منتظر بمانید تا یک کندل (مثلاً در تایم فریم ۴ ساعته) به طور کامل در خارج از خط روند مثلث بسته شود.

- اهمیت حجم معاملات (Volume): این یک راز بزرگ است. در طول شکل گیری مثلث، حجم معاملات معمولاً کاهش می یابد (نشانه ی عدم تصمیم گیری). در لحظه ی شکست معتبر، حجم معاملات باید به طور ناگهانی و چشمگیری افزایش یابد (نشانه ی ورود پول هوشمند و تایید جهت).

- استفاده از اندیکاتورها: برای تایید بیشتر، می توانید از اندیکاتورهای مومنتوم (قدرت حرکت) استفاده کنید. برای مثال، همزمان با شکست صعودی، اندیکاتور RSI نیز باید از سطح مقاومت خود عبور کند یا واگرایی مثبتی نشان دهد.

قدم سوم: نقطه ورود، حد ضرر و حد سود (Target) در الگوی مثلث

اگر شکست را تایید کردید، وقت مدیریت معامله است:| بخش معامله | روش استاندارد (پرریسک تر) | روش محافظه کارانه (امن تر) |

|---|---|---|

| نقطه ورود (Entry) | بلافاصله پس از بسته شدن کندل شکست (Breakout Candle). | منتظر ماندن برای “بوسه وداع” (Pullback/Re-test). یعنی قیمت پس از شکست، به خط روند شکسته شده بازگردد و آن را به عنوان حمایت/مقاومت جدید تست کند. |

| حد ضرر (Stop Loss) | کمی پایین تر از کندل شکست (برای شکست صعودی) یا کمی بالاتر از آن (برای شکست نزولی). | پشت آخرین کف قیمتی در داخل مثلث (برای شکست صعودی) یا پشت آخرین سقف قیمتی در داخل مثلث (برای شکست نزولی). این روش امن تر است. |

| حد سود (Take Profit) | روش اندازه گیری قاعده (Base Measurement): ارتفاع (قاعده) مثلث را در پهن ترین قسمت آن اندازه گیری کنید. سپس همین ارتفاع را از نقطه شکست، در جهت حرکت، به چارت اضافه کنید. آن نقطه، هدف قیمتی (TP) شما خواهد بود. | |

تله های رایج در معامله با الگوهای مثلث

اگر می خواهید مانند یک حرفه ای معامله کنید، باید اشتباهات رایج را بشناسید تا از آن ها دوری کنید.- اشتباه اول: معامله در داخل مثلث بسیاری از معامله گران تازه کار سعی می کنند از نوسانات داخل مثلث سود بگیرند. این کار مانند راه رفتن در میدان مین است. فشردگی قیمت به معنای نوسانات غیرقابل پیش بینی است. همیشه منتظر شکست بمانید.

- اشتباه دوم: نادیده گرفتن روند غالب فرض کنید در یک روند نزولی قوی هستید و یک الگوی مثلث صعودی شکل می گیرد. اگرچه ممکن است این الگو به سمت بالا بشکند، اما احتمال اینکه یک الگوی بازگشتی ضعیف باشد یا شکست فیک بدهد، بسیار زیاد است. همیشه در جهت روند اصلی معامله کنید. مثلث صعودی در روند صعودی بسیار قوی تر است.

- اشتباه سوم: تنظیم حد ضرر خیلی نزدیک (Tight Stop Loss) بازارها پر از نویز (Noise) هستند. قرار دادن حد ضرر دقیقاً روی خط روند شکسته شده، باعث می شود با کوچکترین بازگشتی از معامله خارج شوید. همیشه کمی “فضای تنفس” به معامله خود بدهید (همانطور که در جدول بالا توضیح داده شد).

ابزارهای تکمیلی: چه چیزی قدرت الگوی مثلث را چند برابر می کند؟

الگوی مثلث به تنهایی قدرتمند است، اما در ترکیب با سایر ابزارها، به یک استراتژی کامل تبدیل می شود.- پرایس اکشن (Price Action): به کندل های زمان شکست دقت کنید. یک کندل مارابوزوی (Marubozu) قوی و بدنه بلند در زمان شکست، نشان دهنده قدرت بسیار زیاد خریداران یا فروشندگان است و اعتبار شکست را تایید می کند.

- فیبوناچی (Fibonacci): می توانید از ابزار فیبوناچی اصلاحی برای یافتن نقاط دقیق پولبک (Re-test) پس از شکست استفاده کنید.

- محیط معاملاتی: انتخاب بروکر معتبر اهمیت زیادی دارد. شما به پلتفرمی نیاز دارید که چارت های دقیق و بدون تاخیر ارائه دهد. همچنین، درک تفاوت بین بروکر ECN و Market Make می تواند بر کیفیت اجرای معاملات شما در لحظات پرنوسان شکست، تاثیر بگذارد.

در طول این سال ها هزاران الگوی مثلث را دیده ام. بزرگترین درسی که گرفته ام این نیست که کدام الگو دقیق تر است، بلکه این است که "صبر" سودآورترین ابزار در معامله گری است. الگوی مثلث، تجسم فیزیکی "صبر" روی چارت است. بازاری که فشرده می شود، به شما فریاد می زند: "هنوز وقتش نرسیده!". هر بار که به این هشدار گوش نکرده ام و زودتر وارد شده ام، بازار مرا تنبیه کرده است. به الگو احترام بگذارید؛ اجازه دهید کارش را بکند و شما فقط در زمان مناسب، سود را برداشت کنید.